Immobilienerbe – Zwischen Traumhaus und Steuerfalle

Statistisch gesehen erbt jeder Zweite in Deutschland eine Immobilie – oder zumindest einen Teil davon. Das wirft die Frage auf: Was tun mit dem Haus oder der Wohnung? Verkaufen? Vermieten? Sanieren und selbst einziehen? Oliver Adler, Immobilienexperte von Schwäbisch Hall, gibt Verbrauchern Entscheidungshilfen an die Hand.

Erbe antreten: ja oder nein?

Schulden, Erbpachtzinsen oder ungeklärte Eigentumsverhältnisse – wer erbt, erbt nicht nur ein Haus oder eine Wohnung, sondern auch die damit verbundenen Verbindlichkeiten, Rechte und Pflichten. „Daher sollte der erste Schritt immer eine gründliche Überlegung sein, ob das Erbe überhaupt angenommen werden sollte. Für diese Entscheidung hat man ab dem Zeitpunkt der Testamentseröffnung sechs Wochen Zeit. Eine Beratung durch eine spezialisierte Rechtsanwaltskanzlei kann dabei helfen, die rechtlichen und finanziellen Folgen der Erbschaft richtig einzuschätzen“, betont Oliver Adler. Wem unklare Eigentumsverhältnisse Bauchschmerzen bereiten, der kann eine Auskunft über die Besitzverhältnisse beim Grundbuchamt einholen: Für eine solche Anfrage benötigen Erben keine Vollmacht des Erblassers.

Was ist die Immobilie wert?

Einen ersten Anhaltspunkt über den Wert der geerbten Immobilie können Tools wie die Online-Immobilienbewertung der Bausparkasse Schwäbisch Hall geben. In wenigen Schritten erhalten Verbraucher damit eine erste Einschätzung.

Um den genauen Wert zu ermitteln, ist es sinnvoll, einen Gutachter hinzuzuziehen. Dieser ermittelt den Verkehrswert – den objektiven Preis – der Immobilie. Der Zustand der Immobilie lässt bereits vorab Rückschlüsse auf den Wert zu: Handelt es sich bei der geerbten Immobilie um einen Altbau, kann dieser sanierungsbedürftig sein. Den Zustand von Dach, Mauerwerk, Leitungen, Elektrik, Heizung usw. kann am besten ein Bausachverständiger beurteilen. Er gibt eine erste Einschätzung über den Sanierungsbedarf von Haus oder Wohnung.

Lohnt sich eine Sanierung?

Bei der Sanierung spielen häufig die allgemeinen Schwachstellen älterer Gebäude eine Rolle: Feuchtigkeit im Keller oder Schäden an Fassade, Dachstuhl und Dachdeckung. „Rechtlich ist die Sache klar: Wer eine gebrauchte Immobilie übernimmt, die nicht den energetischen Standards des Gebäudeenergiegesetzes (GEG) entspricht, muss innerhalb von zwei Jahren nach Einzug sanieren“, erklärt der Experte.

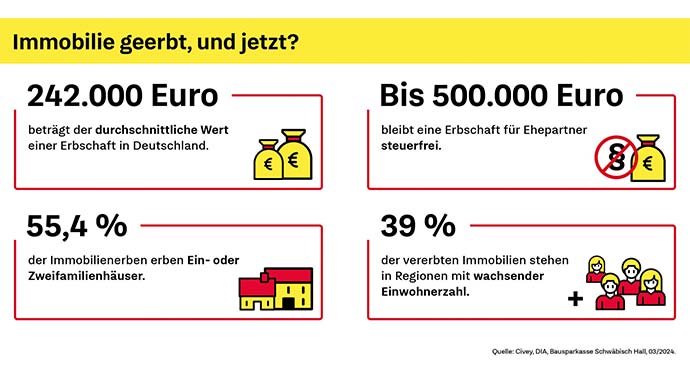

Für eine Sanierung spricht: „39 Prozent der vererbten Immobilien stehen in Regionen mit wachsender Einwohnerzahl – also in Regionen, in die immer mehr Menschen ziehen. 42 Prozent stehen in Regionen mit stagnierender Einwohnerzahl und nur 18 Prozent in Regionen, aus denen die Menschen zunehmend wegziehen. Das bedeutet, dass sich für die meisten Erbobjekte eine Sanierung oder Umnutzung aufgrund der Nachfrage durchaus lohnen kann.“

Welche Kosten sind mit einer Erbschaft verbunden?

Ein Großteil der Kosten einer Erbschaft wird durch die Erbschaftsteuer bestimmt. Die gute Nachricht: Nahe Angehörige wie Ehepartner, Kinder oder Enkel müssen sich in der Regel keine großen Sorgen um die Erbschaftsteuer machen – zumindest nicht, wenn es sich um ein „normales“ Einfamilienhaus und nicht um eine Luxusvilla handelt. Denn für sie gelten hohe Freibeträge. Selbst wenn das Erbe den Freibetrag übersteigt, gibt es eine weitere Ausnahme: Nutzen Ehepartner oder Kinder die geerbte Immobilie selbst und bleiben mindestens zehn Jahre darin wohnen, sind sie ebenfalls von der Erbschaftsteuer befreit. Anders ist es, wenn Geschwister, Nichten, Neffen, Cousins und Cousinen erben. Sie dürfen nur bis zu 20.000 Euro steuerfrei behalten.

Das Gesetz unterscheidet bei der Erbschaft nicht, ob es sich um Geld, Wertgegenstände oder eine Immobilie handelt. Entscheidend ist der Wert. Für die Berechnung der Erbschaftsteuer, die für eine geerbte Immobilie anfällt, ist daher der Verkehrswert der Immobilie maßgeblich. Darüber hinaus spielen auch die Steuerklassen eine wichtige Rolle. Für Ehepartner, Kinder und nahe Verwandte gilt die Steuerklasse I, für Geschwister, Nichten und Neffen oder geschiedene Ehepartner gilt die Steuerklasse II. Für alle anderen, die nicht mit dem Erblasser verwandt sind, gilt die Steuerklasse III. Dadurch variiert der Steuersatz zwischen 7 und 50 Prozent.

Ein Beispiel: Erbt eine Nichte eine Immobilie im Wert von 300.000 Euro, muss sie 280.000 Euro mit 20 Prozent versteuern, also 56.000 Euro an das Finanzamt abführen. Erbt dagegen ein Kind eine Immobilie im Wert von 600.000 Euro, wohnt aber nicht selbst für zehn Jahre darin, muss es – dank des Freibetrags von 400.000 Euro – 200.000 Euro mit insgesamt 11 Prozent besteuern. Das Kind müsste also 22.000 Euro an das Finanzamt zahlen.

„Noch ein Tipp, um Geld zu sparen: Wer innerhalb von zwei Jahren das Grundbuch berichtigen und sich als neuer Eigentümer eintragen lässt, zahlt dafür keine Gebühren“, gibt Oliver Adler Erben mit auf den Weg.

„Zukünftigen Erben und Erblassern kann ich nur raten, sich beraten zu lassen – und zwar am besten nicht erst, wenn der Erbfall eintritt, sondern schon vorher. Zum Beispiel um ein Testament zu verfassen, die Eigentumsverhältnisse frühzeitig zu klären und so Streit unter den Erben zu vermeiden.“

HAT IHNEN DIESER ARTIKEL GEFALLEN?

TRAGEN SIE SICH IN UNSEREN NEWSLETTER EIN.

"Die Baufamilien des Monats geben einen emotionalen Einblick in die Welt des Bauens!"

Monika LäufleDas könnte Sie auch interessieren:

Sorgenfrei Leben in den eigenen vier Wänden

Dank niedriger Zinsen wird für viele der Traum von den eigenen vier Wänden wahr. Mit dem Einzug ins Eigenheim gilt es aber neue Aufgaben zu meistern. Eigenheim

So geht nachhaltig bauen

Nachhaltigkeit heißt Verantwortung übernehmen und mit Ressourcen vorausschauend umgehen. Informieren Sie sich zum Thema: Das Eigenheim als Green Building. Das Eigenheim als Green Building

Holzbau für exklusive Häuser

Der Holzskelettbau bzw. die Holzskelettbauweise lässt Bauherren viele Freiheiten bei der Planung ihres Eigenheims: Jetzt mehr zum Holzskelettbau erfahren! Holzskelettbau

Versicherungen für Eigenheimbesitzer

Die richtigen Versicherungen schützen Bauherren vor hohen finanziellen Belastungen. Informieren Sie sich jetzt zum Thema Versicherungen für Bauherren. Versicherungen für Bauherren